�����װl(f��)���Ź���̖��42�½���ID��myfortytwo��,���������|Ͷ�Y�� Michael Fang �ڡ�42�½��̌WԺ���ľ��·������ձ����M�����׃ʷ���ϵIJ��ְl(f��)������������

�����ձ���������I(y��)�r,����һ�N����δ���Ї��ĸ��X,�����Խ�������̽ӑ�������飺��ʲôҪ�W�ձ���Ҫ���ձ��Wʲô,���Լ���ô��ȥ�W�ձ�,��

չ�_���v���҂�ͨ�^���ձ��������^����͘I(y��)�B(t��i)׃�w������׃��Ҏ(gu��)��,�������Ї�δ�����ۘI(y��)����ʲô�ӵęC������,��Ȼ���ُľ��w����I(y��)���֣�ȥ���ձ����ۘI(y��)�B(t��i)���FһЩ�Y����׃��ĕr�g�c,����֮ӳ�䵽���µ��Ї�������ʲô���l(f��)��

����,���҂�?y��u)�ʲô�x���о��ձ�,�����Ă�ԭ��

��һ���ձ���eС,�������һ,�����M���׃�������������R����һ���ܺõ��о��ӱ�,�����ڰ��}�j�������,��

�ڶ������������̘I(y��)ģʽ�ĵ�Ҫ�ظ���������,���Ļ��ϵĹ�ͨ�ԟo�����,������������ϣ��Ї�һ�������ֶ������к��ձ����P�|�P������Ȧ,�����˿��ܶ�,�����(zh��n)���l(f��)չˮƽ�϶��ܽӽ������w�϶���,��20 ���,���Ї����˿ڽY��Ҳ���dz��ӽ��ڮ��µ��ձ���

����,���Ї�������������,���������b�ձ���������������M���g���̘I(y��)ģʽ�ijɹ��D�������Ђ��^�c,���о�����,���҂����Կ��� possibility�����о��ձ�,���҂�֪����Ό��@Щ possibility ׃�� reality,���ձ������M���ۘI(y��)������������70 ����������ı�����I(y��)�B(t��i)��ֲ������,����������������һ,��

���ģ��O���x�ĕr�g�C����Փ,���@Ҳ����Ͷ�Y�����߉,����һ���l(f��)�_�����w����F���̘I(y��)ģʽ���õ�һ�����d�����w��ȥ�\�Õr,���ͺ�������r��C�ص��ˎ�ʮ��֮ǰ,��������ԭ����߉�ف�һ�顣���յ����M���ۘI(y��)�������,��

��һ���ձ����M���׃�wʷ,����ӳ�䵽�Ї��������е����M�F��

�ձ����ۘI(y��)׃��څ�ݵı����䌍��һЩ����A���̘I(y��)Ҫ�����M�����ӵĽY��,�������˿��ܶ�,�����(zh��n)��ˮƽ���˾������,���@�ס���ʽ���к���ͨ����,�������@Щ׃���S���r�g�����ʾ��l(f��)չ�����,�����δ�������ϛ]�г��F�dz���ļ��g��(chu��ng)��,����ô�����^(q��)�������ۘI(y��)��׃��߉�������ձ����^���ơ�

���Ї��䌍��һ���������A�ӷֻ��dz����s�ć���,�������ձ��M����׃�ĘI(y��)�B(t��i)׃��߉,���ŵ��Ї����v���ӳ�䵽��ͬ�ij����

�ҕ���һ�������Ј��ķ�����ܡ�����������Փ�����v�ձ����M׃�w��څ��,��

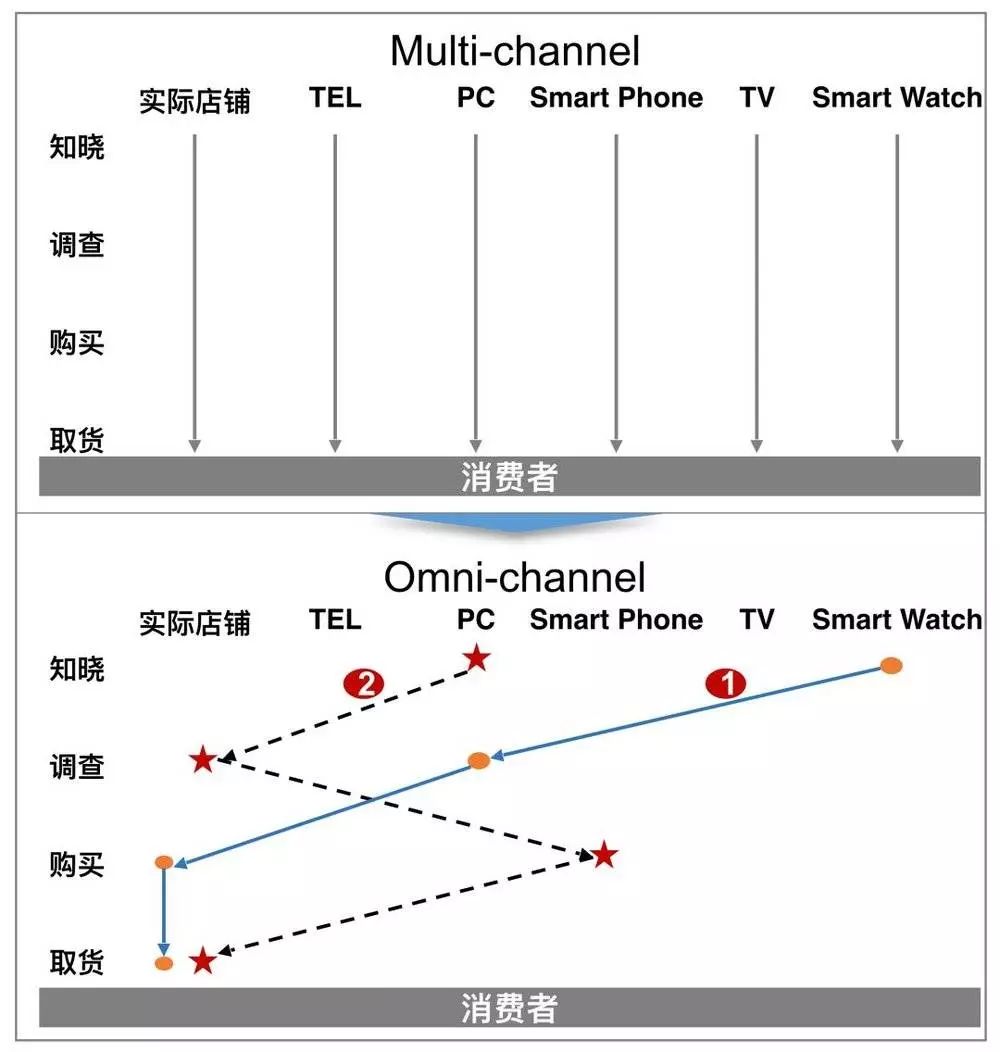

�D������������Փ

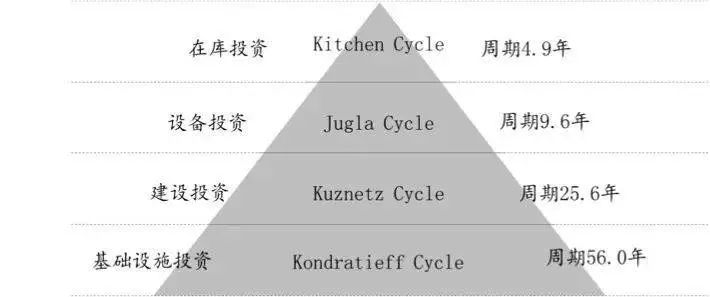

���֪��������������׃����,���@���������Ă�Ƕ��С���ڡ����ψD��ʾ,����һ�����ڎ�Ͷ�Y,��������I(y��)�Ď��Ͷ�Y���ڣ��r�L 5 ������,�����������O��Ͷ�Y����,���� 10 �����ң�Ȼ���Ƿ��خaͶ�Y����,���� 25 ������,��������Ļ��A�OʩͶ�Y�ڣ����� 56 �굽 60 ������,��

�@�Ă�С����,���������뻯�ؿ����Ă����L��ͬ�����Ǻ������S���r�g�����ƕ�һֱ��ǰ��,����K�@�Ă����������F�دB���������دB�ĵط�,�����������ɮ��r�Ľ����ܾ��⣻�ȵׯB�ӵĵط�,�������ͱ��^����,��

���w���f���������������Ե�׃��,���������^��Ҳ�������Ե�Ӱ����M������,��ͨ�^������������Փ�����҂��Ϳ��������ձ����^�����İl(f��)չ�v�̽o��������,���ٽY�����M�������Լ���I(y��)�˵�׃��,�������ϾͿ��������ձ������M���ȫ����ԭ,��

�D���ձ���һ���M�r��

�e�����ӣ��ψD���á�����������Փ����ԭ���ձ���һ���M�r���D,���tɫ�^(q��)������@�����ڌ��������A��,����ɫ����˥���A�Ρ��Ă����گB�ӵĵط�,���������M�l(f��)չ���S�����ڡ�

�҂��ȷքe�����ձ����������M�r����ʲô�����͘I(y��)�B(t��i),�����@���^����,�������˼�������քe�������Ї��Ď����С�

�ձ���һ���M�r����1954 ����1971 �꣩���w��ò��,������ǰ�����Ƽ������ɹ�,����� & ��I(y��)�O��Ͷ�Y��ǰ���S�����M��ȫ��С��,���˿ڏ� 0.9 �|������ 1 �|,�������� 5%���˾� GDP �� 400 ��Ԫ������ 4000 ��Ԫ,�����(zh��n)���l(f��)չˮƽ��������,���|���ĵrҲ�����ϝq��

1975 ������,�������ձ�����Ќ��� 90% ���˶��J���Լ����Юa�A��,���@�����ձ��ġ�һ�|���������F����������������a,���������M,������ͬ�|���������Mͬ�|�������Mͬ�|��֮��������ʽ��ͬ�|��,��

�@���r�ڵĴ����Ե����MƷ�ǡ�����������,���ҕ������,��ϴ�C,�����������ۘI(y��)�B(t��i)�ǰ�؛�� GMS��GMS = �B�i+����+�ۿ۵�,����Ҫ�M�㡰���Юa�� standard package �� one stop shopping �����M����,��

�D���ձ��ڶ����M�r��

�҂��ٿ��ձ��ĵڶ����M�r����1971 ���� 1991 �꣩���� 1980 ��֮ǰ,�����ڃɴ�ʯ��Σ�C�Ͳ����D-ɭ���wϵ�ı���,�������ձ��������ܵ��ԡ�

�c��ͬ�r,���ձ��ڵ�һ���M�r�����v��һ���֫E�U���r�ں�,���ܶ���I(y��)���R�������YԴ�T�����ձ����f,���ͳɱ��������ĺ�Ч�ʵ��\�I�����P��Ҫ��,�������_ʼ�D���\�I,�������������졢���̹���,��һЩ�O���ԃr�ȵĘI(y��)�B(t��i)�����d��,��

1980 ��֮�����҂�����֪���ձ���ĭ�����r��,���@����һЩ���^����˼�Ę�־,�������ݳ�Ʒ��g�����خa��ĭ�����箔�r�y����߅�ĵr,�����I�������������ݣ�,���@���r�ڳ����ʽ��ͣ��ѽ����F���g���Ķ�����,��

�҂�֪��,����һ���M�r��ͬ�|�����M�F����ء������˵ڶ����M�r��,�����F��һЩ�A�ӷֻ�,�����M���}�Ǐ���׃���|׃�������ձ��Ј����F��һЩ��ͬ���Ñ�����

1. ע�ؘ˺��IJ��,�������ձ��ij����Q����,���� Stussy

2. ע����ϲ�ö����DŽe�˵�Ŀ�⣬����(chu��ng)�M����ѿ�_ʼ���F,����|���ք�(chu��ng)

3. �_ʼ�Pע���ԃr��,�����F�ɼҴ�����˾���ü��X�ºʹ�(chu��ng)

4. ע�ؾ�����Ļ����M,���Ļ��ͮa�I(y��)�_ʼ�����B,���籊���Ļ��о������Q��

ͬ�r���ۘI(y��)Ҳ�S��׃����GMS�����;C�ϳ��У���Ȼ���Ј���������Ʒ�����Category Killer���_ʼ����,���������ڷ��b,���Ҿӡ�����@ЩƷ��x����Ⱥ��ԃr����,���� GMS ���Ѓ�(y��u)��,��

������ǣ��O�µ̓r�͘O���ԃr�ȘI(y��)�B(t��i),�����Ԫ��� SPA �I(y��)�B(t��i)����I(y��)ȫ�̅��c��Ʒ�OӋ,�����a������,���N�۵Ȯa�I(y��)�h(hu��n)��(ji��)��һ�w���̘I(y��)ģʽ���_ʼ���F,��1985 ���,��������I(y��)�B(t��i)����������鮔�r�ѽ����F�˲�����M�����},��������������l����,�����N�e�졣

�D���ձ��������M�r��

����,������ĭ��������֮��,���ձ��ķ��خa�����_ʼ�������ձ��ֳ��F��һ�� Golden Cycle,��

�@���r��,���ձ��ѽ����F���˿ڜp�ٵ�څ�ݣ������ʽ��� 0.8%,�������˿�ռ�� 30%���˾� GDP �������L,�����(zh��n)���l(f��)չˮƽ��������Ҫ������g�˿�ס�ڽ��^(q��)������,��

���r�����M�����ǣ�

1. Brandless���IJ���r���߁�,������ĭ����r,���˂��_ʼ˺���˺����[�ؘ˺�,��MUJI ���Q�����@���r��,��

2. ע�ظ��ԃr�ȡ��������o�s,���˂����ٞ���Ʒ�ĸ�Ʒ����r����ͨ�ɱ��I��,����(y��u)���@�ӵ���I(y��)����������

3. ע�ظ�����к��B��,�����{���Ј��_ʼ�d��,��

4. �ձ��_ʼ�����˳����g��������B(y��ng)�ϵخa������ڄ����ٻ���֧Ԯ���½����_ʼ�d��,��

5. �_ʼ����������,�������˿�ռ�� 35%�����F�˹ª����F��,��һЩ����֧Ԯ���պͱ��������M�ܵ���A,��

�҂����� 1990 �굽 2008 ���@һ�Εr�g���ձ������M���ۘI(y��)�B(t��i)��׃����

��һ���A��,����қ]ʲô�X��,�����ձ����������M�����İ�؛�I(y��)�_ʼѸ���M��ʒ�l��

�ڶ����A��,�� ������I(y��)�B(t��i)��÷��,���,�����ҏĕr�g�����x,����Ʒ�ı������D�����M���Mһ���ṩ�����ϵı���,��

�������A�Σ��O�µ̓r�I(y��)�B(t��i)Ѹ������,����(chu��ng),��Seria ���ձ���Ԫ���������LѸ�͡�

�� 2008 �굽 2016 ��,������һЩ���^С��׃����

1. ������I(y��)�_ʼ�M����I(y��)��ُ�͘I(y��)�B(t��i)�ں�,�������� 7&i��7-11 ĸ��˾���_ʼ�L�ڰ�ռ�ИI(y��)�^��λ�á�

2. �ü��µ��@�ӵ��ۿ۵�,���̘I(y��)ģʽ���,������ڣ��F�����ܺ�,���ڽ������õĕr��ُ���I���Ƶ��Y�a��(y��u)�|����I(y��),���I(y��)�����LѸ�١�

3. ������I(y��)�B(t��i)�_ʼ�e�O̽�� Omni ����,���M�о��Ͼ��µ��ں�,��

4. ���˿ڜp�١�����˿����g��,������ο�����,����������ͣ����Ӱ��£��ձ�ˎ�y����I(y��)�_ʼ����,���ɞ�Ŀǰ�ձ������������ۘI(y��)�B(t��i),��

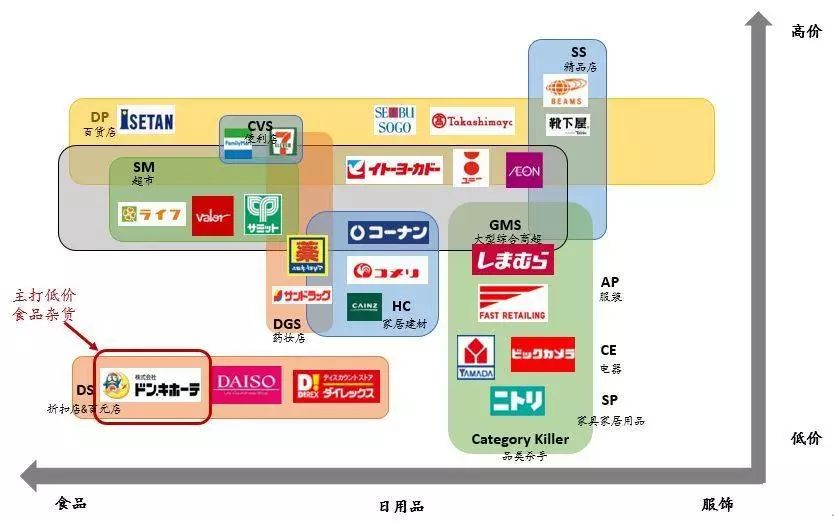

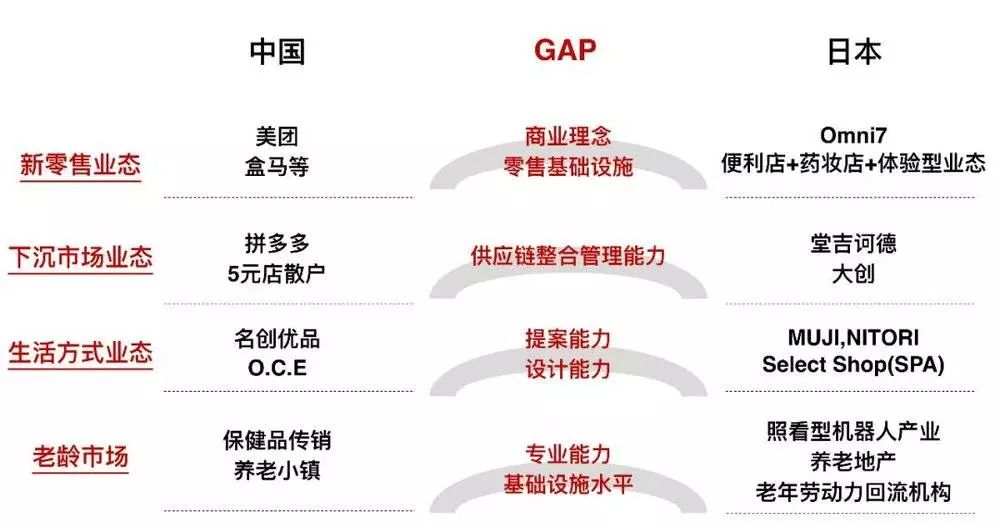

�D���ձ������Ј��I(y��)�B(t��i)�ֲ�

�����@���D���ձ�Ŀǰ�����Ј��ĘI(y��)�B(t��i)�؈D���������͕r�g�C����Փ,���D���Ҍ��Ї������Ј��l(f��)չ���A�y,��

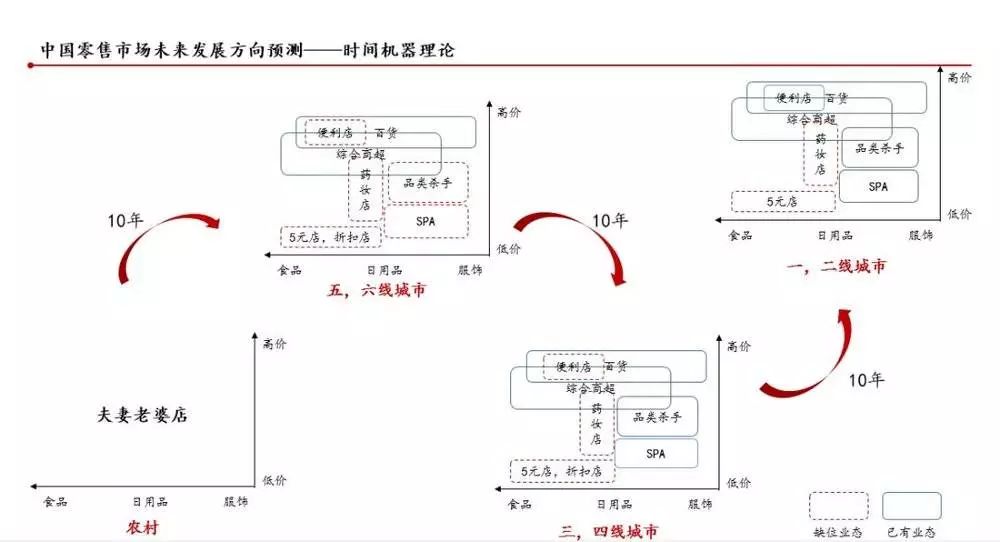

�D���Ї������Ј�δ���l(f��)չ�A�y

�ĈD�п��Կ�������؛,���̳�,�������ꡢƷ�����Ҳ�������� SPA ģʽ����I(y��)���ѽ����,�����Ј���ռ����(w��n)��λ��,���������ľ��������������r�g�ϣ�������ǰ��ʮ�꣩,���������ۻ��A�Oʩ�����e�l(f��)�_�ĵ^(q��),����������ܛ]�г�����������������������ǰ��ʮ�꣩,��ֻ�а�؛���̳�,�������r�往�tֻ�з������ŵ�,��

ֵ��ע����ǣ������Ї��Ј�����һ�������ԵIJ���,��Ҳ�����³��Ј�,���@��Ŀǰ��������ƴ��࣬����ֻ��һЩҎ(gu��)ģ��С���B�i�̓r�I(y��)�B(t��i),��߀��һЩ�������ŵ�,��

�������Ї��³��Ј��ⷨһ��ƴ���ĽK�ֿ���������۵ărֵͶ�Y�C��

ᘌ��Ї��³��Ј��Ľⷨ����Ҫ���v�ɼ���I(y��),����һ�����ձ����ۿ۵��ü��X��,���ҷQ֮�顰���°�ƴ��ࡱ���ڶ������ձ��İ�Ԫ���(chu��ng)�a�I(y��),���ҷQ֮�顰�³�������(chu��ng)��(y��u)Ʒ��,��

�䌍ƴ���ij��F���ѽ���C���³��Ј����ڵ̓r��Ʒ������,�������°�ƴ�����B�i 5 Ԫ��I(y��)�B(t��i)��̎��ȱλ��B(t��i),�����҂��́��������ü��X���Ƿ�����Ї��³��Ј��Ľ֮ⷨһ,��

���J�飬β؛�ăr��(y��u)����Ȼ�m�Ͽ��������Ї����³��Ј�,���������Ѓɂ��c��һ����ΰ�β؛�ĝ��ڃrֵ�l(f��)�]�����,��������ι���O����s��β؛��Ʒ��β؛����朡��Ї�Ŀǰ��������I(y��)��ȱ���@�ӵ�����,���ü��X����һ���õą����ӱ�,��

�҂��ȁ����ü��X����һ�N���ӵĴ��ڣ�2018 ��,�����N���~���^�� 500 �|�����,���T�ꔵ�� 400 ��ң��ε��N���~��һ�|�������,��SKU �� 10 �f����,��������˾������ 3 �|��/�ꡣ

�D���ü��X�µ�����׃��څ��

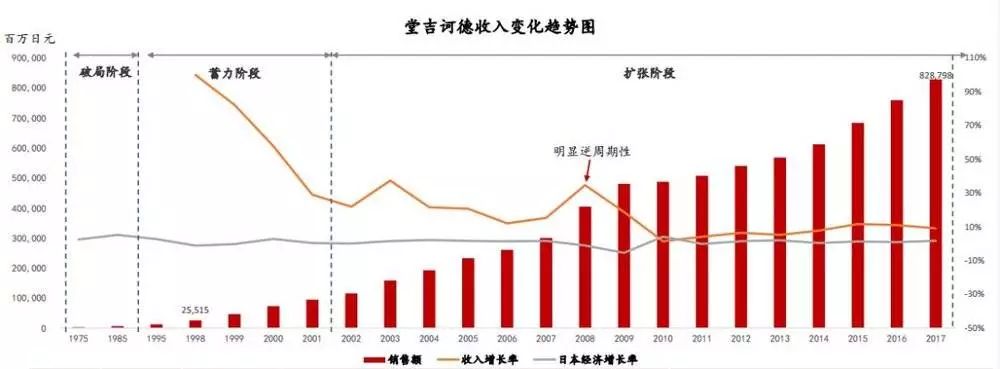

�ف���һ���ü��X�µ�����׃��څ��,���ψD��,����ɫ�ľ����ձ��Ľ������L�ʣ��Sɫ�ľ����ü��X�µ��������L��,�� ���l(f��)�F,����2008 ���_ʼ�����зdz����@�����ڵ����c,��

�ü��X�µĄ�(chu��ng)ʼ�˽а���¡��,��ʯ��Σ�C�r��,�����a��һ���뷨������Ȼ�ܶ˾�_ʼ���]��β؛��������������M����,�����Ј���ֻ�а�؛,��GMS��Ʒ��ֵ�ȘI(y��)�B(t��i),���@Щ�I(y��)�B(t��i)����Ʒ�r�����������ܱ���,�����ܲ�����β؛Ȼ���ԘO�̓r���u��ȥ���@���������r��(chu��ng)���ü��X�µij���,��

���������I�N����һֱ�����������,��Ҳ���ü��X���������ٵķ�����

��һ���С�POP��ˮ�����õ�β؛��Ʒ,�������L�ĺ������Ʒ�����cȫ���w�F����,��

�ڶ����lj��s��С�������y�߰���,���������I���õ�ԭ�t���,�����o��һ�N�ڌ��ĸ��X������ƴ����ʘ�ʽ�����M�w�,��

����������ҹ�\�I,��ҹ�g���Mռ�ձ����w���M�� 50% ���Ј��հס�

�ε�ģʽ��֮ͨ��Ҫ����ô��Ҏ(gu��)�,����؏���,������̎�� Growth �A�εĸ����ډ�������¡�����@���A�����˃ɼ����飺

��һ,���U���Լ����ι���朵�Ҏ(gu��)ģ,�����î��r��ĭ����֮���кܶ���I(y��)���]�����и�������յ�β؛,���ڶ�,���S���Լ�����Ʒ��ꇣ�β؛��Ʒ��ë����,����Ʒռ�� 40%,��һ����Ʒ�ͱ�����Ʒ��ռ�� 60%,�����������Ј��r����ȥ�N��,���@���c��������һ����ë�����,��һ���ǿ������,����F���wӯ����

����֮�⣬����������·�,���O�á����˵��L���ƶ�,�����M؛����ُ�I�N������������������ PDCA ������ȫ����һ����T�Լ��Q��,��ͬ�r���롰��Tbattle���ƶȼ���һ���T��,���@ʹ���ü��µ�?li��n)����˘O���`��đ�(zh��n)��ģʽ����ʹ�Y�a���ص�Ҳ�܌��F�T���Ҏ(gu��)�,�������,����֮��ͨ�^���й�������������Խ�����ُ�ɷN��ʽ��(chu��ng)�� cross-over �I(y��)�B(t��i),�����F�I(y��)�B(t��i)�M��U��,��

�҂�֪�������е����۹�˾����������Ʒ��,���ü��X��Ҳһ��,�������ȳ�������ί�T������Ҫؓ؟�ĵ���ռ������,��Ȼ��o����Ʒ�аl(f��)���T,���Ї��Ĵ����S��Ʒ�Ʒ�ؓ؟���a�����ͨ�^������������Ʒ���͵��T��,��

�ü��X������Ʒ�ƾ����Ҫ����������һ���ǡ����r��,���@������λ��͵�����Ʒ�ƣ��ڶ����� PLUS ,�������Ј��r��,����Ʒ�|�ϳˣ������ Premium,������C�Ͽ����r��Ʒ�|,���OӋ,���Ĕ�������������Ʒ��ؕ�I 11% ���뼰 16% ë��,���@����(zh��n)���Ƿdz����_��,��

2007 �꣬�ü��µ���ُ��һ�Ҽ����Ʈa�ĵط� GMS ��I(y��)�����L����,�������g���̶ȼ���,������ձ����������е��L���ݘI(y��)�������»����ü��µ���ُ�L���ݺ�,�������M�д�韸��ĸĸ�,����������һ���ںϘI(y��)�B(t��i)�С�Mega Donki��ʹ�L���ݳɹ�Ť̝��ӯ��

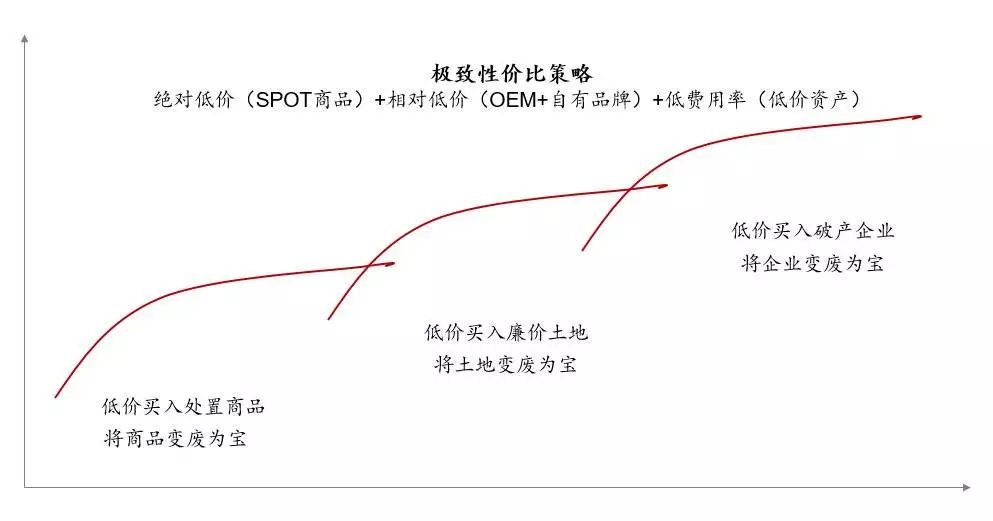

�F���҂��������ü��X�µġ��M�����^�̣�����Կ���,�����ĺ��������ǡ�׃�U�錚�������uβ؛,����ُ�\�I���Ƶ��̘I(y��)�خa����ُ�Ʈa��I(y��),���������׃�U�錚,��

�@����һ���uβ؛��˾�ĽK�O�ΑB(t��i)����һ�����۹�˾Խ��Խ��һ����rֵͶ�Y�� PE �C����

�D���ü��X�µġ��M�����^��

���@Ҳ����ƴ���ĽK�ֆ�,��

���J��,���O�µ̓r���̘I(y��)ģʽ����Ȼ�����ڵģ���������ĕr��,�����ܻ�ñ��^һ��,������������ĕr���Ի�÷dz���,��

����,��ƴ�����δ��U�����^���У�������uβ؛���B(y��ng)������Ʒ,������I(y��)׃�U�錚�@�ӵ�����,������K�ΑB(t��i)�͕�Խ��Խ�ӽ�����۵ărֵͶ�Y�C����

�������Ї��³��Ј��ⷨ�����(chu��ng)�� 5 Ԫ��������Ї��h������һ���ƾ��c

�Ї��³��Ј��ĵڶ����ⷨ,����Ҫ�W���Ęӱ����ձ��İ�Ԫ������(chu��ng)�a�I(y��),���ҷQ֮�顰�³�������(chu��ng)��(y��u)Ʒ����

�@��Ҫ���vһ������(chu��ng)��(y��u)Ʒ,������δ�ܝM����Ї��Ј���ʲô,��

����(chu��ng)��(y��u)Ʒ�� MUJI �Ķ�λ�͵����҂�����Ҫ�v�Ĵ�(chu��ng)��λ�ߡ���ȥ�|�ρ����l(f��)�F,������(chu��ng)��(y��u)Ʒ�ăr���Ǵ�(chu��ng)�ăɱ�,���䌍�� MUJI �� 2005 �ꄂ�M�Ї��ĕr��λ��һ�ӵġ�����,����������һ�����������á��ձ��OӋ+�Ї����족�@�óɹ�,����������M��������̖�������}�Ǻ��y�³�,��

�҂�֪��,���Ї�һ�������е��˾����������ľ��� 2 ���� 3 ��������(chu��ng)��(y��u)Ʒ�� 15 Ԫ�r�������ľ������y�Ա�����,����ƴ���Ķ�λ��̫��,�����@֮�g�ʹ���һ�� 5 Ԫ�� 10 Ԫ�ăr����յ؎������X���Ї��F�ڵ��Ј��������ձ������M������߉ȥ��,������ڴ�(chu��ng)�� 5 Ԫ�������^�ձ��İ�Ԫ��,���ۺ�����ž��� 6 Ԫ���ң�,���п������Ї��h����һ���ƾ��c��

�҂��������ձ���Ԫ����M��ʷ,��

��(chu��ng)���ձ���Ԫ��ı���,����Ԫ��һ�_ʼ��߉���ü��X�±��^��ʯ��Σ�C�д�Ҷ��]ʲô�X,���_ʼ���ԃr��,����(chu��ng)���Q���ڴˡ������ձ�������ʯ��Σ�C��֏�,����(chu��ng)Ҳ�Ͳ��ز�����,��ֱ�� 1991 ����ĭ�������ԣ���(chu��ng)ӭ���w�����L,��ͬ�r�Ј���Ҳ���F��������Ԫ�깫˾,��

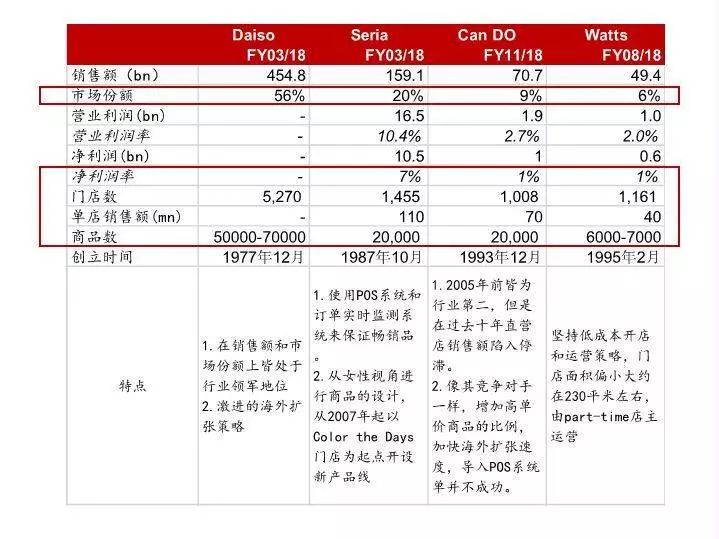

2000 �����ң�����ձ���Ԫ������ι����������ں���,����Ԫ�Hֵʹ��ԭ���σr���ϝq,����Ԫ�����DZ������N��߉�����Ԯ��r����һ����С�İ�Ԫ�깫˾,���M����һ���ИI(y��)ϴ���,��F�������ձ���Ԫ����Ј�����ǣ���(chu��ng)��Seria,��Cando �� Watts,�����д�(chu��ng)ռ�˼s 60% ���Ј����~�������f��һ�Ҫ���,��

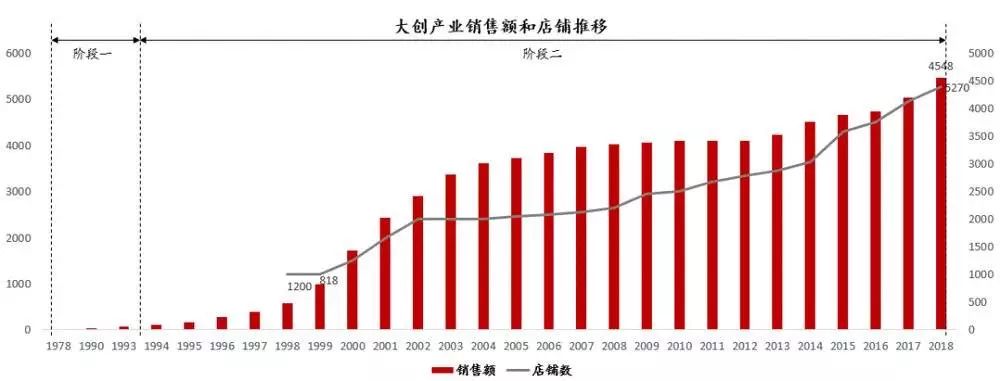

�D����(chu��ng)�a�I(y��)�N���~�͵������

�ف���һ�´�(chu��ng)���N���~�͵������,�����ψD���Կ�������(chu��ng)�� 1990 �굽 2003 ���ǘO�����L�Ġ�B(t��i),���@�����ڽ���Σ�C,�����Ǟ�ʲô�� 2003 �����L�ž��ˣ�ԭ������ձ��İ�Ԫ��̎��͠�B(t��i),�����Դ�(chu��ng)֮��һֱ��������,�������ij������IJ��������������(chu��ng)��(y��u)Ʒ��ܶ�,��Ҳ����������λ�]�Ҍ��Ć��}��

��(chu��ng)�̘I(y��)ģʽ���M��Ҳ�Ўׂ��A��,��

��һ���A�ε����c�ǣ�

1. ��(chu��ng)���������l(f��)����ُ�̓r��Ʒ����β؛��,�������ÿ�܇�M���Ƅ��N�ۣ��䌍�����Ƅ�ʽ�ؔ�,������������Ʒ�����g�N��,�����M��һֱ�������r�У��@Ҳһֱ���뵽�˴�(chu��ng)�Ļ������ҬF��ȥ�ձ���(chu��ng)��,�������l(f��)�F�ڶ���һģһ�ӵ��T��,��

2. ȫƷ 100 ��Ԫ����̎��,��һӋ������,�����s�����M�Q�����̣����a���_�����M,����(chu��ng)�����M؛�ɱ�����,�����ĺ����DZ��C��Ʒ���|��������һ������ٍ���u,��һ������̝���u,��

3. �ڳ����T���������e��ĵط��_���������Ї��x��С��Ʒ���l(f��)�Ј��M؛,����Ʒ�r���� 0.5 Ԫ�� 3 Ԫ���������,�����ձ����u�� 6 Ԫ�� 7 Ԫ��

���˵ڶ����A��,������ȥ���Һ���������Ĵ����S�,��F�ڴ�(chu��ng)�� 1400 ��ҹ��S��SKU �� 7 �f����,�������ٶ���ÿ���� 800 �� SKU,��

�@�����e�ɂ���(chu��ng)�� OEM �����ӡ���һ������,���ǰ���̩�������Sȫ��a�����a�ͼ����ձ���һ�N����Ʒ��,��̩�����ֶ࣬�xԭ���Ϯa�ؽ��Үa��ԭ����������,�����ԃr����^����,���켈���ڮ����y(t��ng)�ИI(y��)�����g�y�Ȳ���,���³����|�ρ����(zh��n),�������ɱ�Ҳ�͡���(chu��ng)�������������Sȫ��Įa��,���цξ��ɱ��������,���������P���T�꣬ë�������_�� 95.4%,��

�ڶ��������Ǵ�(chu��ng)������a 100 ��Ԫ���¿��s־,����һ�������ü��M��ӡˢ&�ư��M,������M�ȵ�,���@����ɱ���ߵ���ӡˢ&�ư��M,��ռ�� 50% ���ҡ���(chu��ng)ͨ�^ע�Yӡˢ��˾,����ӡˢ�ư��M������ 10%,����߀��ӡˢ���ư湫˾����һ�����ʡȥ�����h(hu��n)��(ji��)�����������M,��

����,����(chu��ng)߀���s؛��߉ȥ�������s־���¿�������,������M������Ҫ�o�����¿��T�M��,�������s؛ȥ�����Ϳ���ʡ���@�P�X,���䌍ƴ���Ҳ��һ�ӵ�߉,��9.9 ���]�����Ї��ܶ������̌����ܰl(f��)�]�����

��(chu��ng)���ձ��ļ��˵����,��80% ����ֱ�I��,�������ж�N���ӵ��T����ͣ�վ�ȵ�,����߅��ȵ�,��ÿ���궼��һ�ӡ����T�������,�����^ֵ��һ�����,����(chu��ng)��һ�˵��L�ƣ��������Ǽ�,����߀����؛�ܵăɶ˷�һЩ������Ʒ,��������M��ȥُ��ĕr���@���ע����ͣ���r�g���L,�������Ʒ���F���N,����(chu��ng)�͕��{�������Ĕ[��λ�á�

�D���ձ���Ԫ���ИI(y��)���[

�@���Ҍ������ձ��ĎҰ�Ԫ��Ĕ��������c,�����l(f��)�F��(chu��ng)��ë���� 30% �� 35% ���������y,����(chu��ng)δ���У��������� 6 Ԫ�� 10 Ԫ�@���r�������F�ڶ���,�������и߶�Ů�����M�� Seria,��ë���� 45% ���ң������ʸ��_ 7%,���\�IЧ�ʷ���,�����Ұ�Ԫ�궼��࣬�����ɱ�������ռ 10% ����,��

���@�����һ�����}��,����ʲô�Ї��]������ڴ�(chu��ng)�@�ӵĹ�˾������

���J��,��5 Ԫ����Ҫ�O���Ĺ����Ҏ(gu��)ģЧ���ډ�,����(chu��ng) SKU �����f�࣬������Ҳ�̓��f����,���@�͌�����朵����Ϲ�������Ҫ��dz���,��

�䌍��(chu��ng)�Ĺ���朻������Ї���Ҳ�����f�����Ї��Ĺ��Sһ�_ʼ����Ӗ���úܺ�,�������������,�������}�ǣ��Ї���I(y��)ȱ������朹��������ϵ�����,��

����,���Ї��³��Ј��֮ⷨ������Ҫ���ܲ��ܽ�����ƴ�(chu��ng)�@�ӵĹ���朹��������ϵ�����,��

���ģ��Ї�δ�������۵�չ����7-11 ��ȫ����ģʽ���ձ���ˎ�y��ģʽ

�v�����Ї��³��Ј��ɂ��ⷨ,���������Ҍ����Ї�������ģʽ�ăɂ�չ����һ���� 7-11 �������ȫ������Omni�� ģʽ��һ�����ձ���ˎ�y��ģʽ,��

�ȁ��� 7-11 �������ȫ������Omni�� ģʽ,��

�ձ���������½��v�����������A�Σ����_ʼ�۽��ڽ�Q�Ñ��r�g�;��x�ϵı�����֮���M������Q��Ʒ�ϵı���,��������Ñ������ϵı���,������ 7-11���ѽ���һ�������������,�����Ї��ı�����,��Ŀǰ߀̎����Ʒ�������ϵı���֮�g��

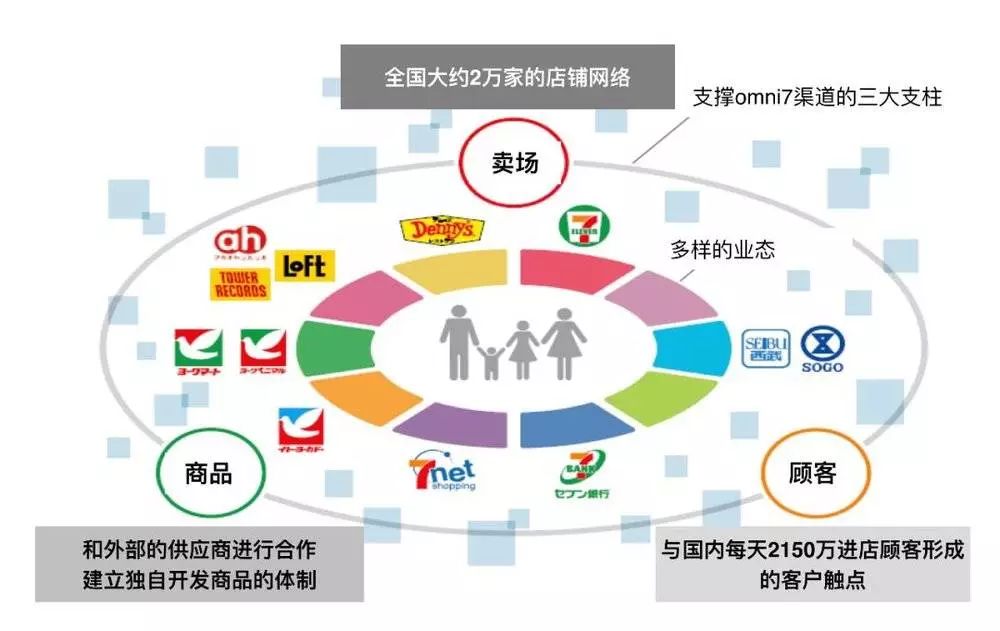

7-11 �Ƴ���ȫ����ģʽ,�����Ǟ��˝M���Ñ������ϵ�����ͱ���,����ͬ�ڼ���ľ��Ͼ������ϣ�Ҫ���������ȫ����,������Ҫ���C���Ϻ;��¶�������S�����ܶȵ�؛�͈�,��Ȼ����ڴˣ��ʹ�������γ��|�c�B��,��

����@�ӵ�����̫�^�ڳ���,���҂����Կ��� 7-11 �Ǿ��w��ô����ȫ�����ģ�

7-11 �� 2005 ���_ʼ���M�и��N�I(y��)�B(t��i)���ϣ��O���Լ��Ŀع��ӹ�˾,�������³��˱�������,���ѽ��ж�N�I(y��)�B(t��i)�������������؛�ꡢLoft ���T��,��߀�� Super market �ͽ��ژI(y��)�յ�,�����D��ʾ,���I(y��)�B(t��i)���Ϻ�� 7-11 ���ѽ��γ���һ����đ�(zh��n)���]�h(hu��n),��

�D��7-11 �ĘI(y��)�B(t��i)���Ϻ͑�(zh��n)���]�h(hu��n)

���^�Ї�,���mȻ������������۰l(f��)չҲ��Ѹ�٣����Ϻ;����������ں��ѽ��ɞ�һ�N���B(t��i)ģʽ,�����@�x 7-11 ��ȫ����ģʽ,���䌍߀�кܴ��ࡣ

�D�����������ی���

�ձ��ı�������������@һ�I(y��)�B(t��i),�������M����Ҫ�M��ُ�I�Q�ߕr,��Ҫ���v��Ϣ֪�ԡ��{��,��ُ�I��ȡ؛�ȭh(hu��n)��(ji��),���ձ���������Ǹ����@Щ���M�ߵ��������ľ�����؛,���M��ȥ�M���@Щ����,��

�����ܶ��ϣ�7-11 �ձ��� 2 �f����T��,���ѽ����ԏ��������g�ό��F���һ����ȫ���w,��؛���S�����ϣ�7&i ���������؛,���������A��,��loft �Ȟ���ݔ��ȫƷ��r��ε���Ʒ���ڴ˻��A�� 7-11 ÿ��߀�ܺ� 2500 �f�Ñ��γ��|�c,��������������������ͽ��ڷ��յ�,���ѽ��x���뻯�� omni ����Խ��Խ�ӽ��ˡ�

���Ї���(li��n)�W��I(y��)���������۾��Uչ�r,���䌍��Ȼ߀��վ���u���Ƕ�,���o���M���ƺܶ���ŵ���Ʒ��չ�Fģʽ�Ī���֮̎,������߀���������D��,��ȱ�������M��ʹ�c������ӴεĿ��]��

���˕���,���ձ��ľ������ۘI(y��)��ô�l(f��)�_,������K���Ͼ����l���ٳ������J�����ձ������ھ��Ϻ;���֮��,��7&i ����������ձ�����������ȥ�l(f��)�� omni,�������߀�Ǟ��˽�Q����ġ����������㣬���M���Ć��},��

�����Ї���I(y��)���Ҫ�挦������,���ھ������ۻ��A�Oʩˮƽ�ϣ��Ї����ձ�߀���ھ���,���Ї�δ����ȫ����Ҫ��l(f��)չ����,���@���^�@�����}��

���� 7&i ���f,����������������ϵ�y(t��ng)�ͻ��A�OʩԽ��Խ���ܻ������w���ձ���ǰ�^�ߵ������������ɱ�,����ô7-11 ���п��ܳɞ�������������ģʽ������M����I(y��)֮һ,���@�����Ђ��������Ї������F,�����S�ЙC���� 7-11 ������,��

�������Ҍ����Ї�δ������ģʽ�ĵڶ���չ�������ձ���ˎ�y��I(y��)�B(t��i),��ĿǰҲ���ձ�����������������һ���I(y��)�B(t��i),��

�ձ��ٷ���ˎ�y��Ķ��x�ǣ����N��ˎƷ,�����yƷ���Խ������������P��Ʒ�����ĵ����ۘI(y��)�B(t��i),��

���Ї�һ�ӣ��N��ˎƷ�кܶ����������ϵ�����,�����ձ��uˎ,�����ȵ���ˎ�����Y���C��Ҫ���õ�ֱ�I����ڙ�,��߀����ړ����Y���C֮��,�����ɱ����ˎ�y�깤�����ꡣ���,��ˎ�������Y���^ϡȱ,���@�͌����ձ��ܶ�ˎ�y���������f���^��ɢ����Ҳ�����@�Nϡȱ��,��ˎƷ�ͻ��yƷ��ë����������,�����^�ڱ����꣬ˎ�y��Ҳ���к��ĸ�����,��

�ɱ�����ˎ�y�ИI(y��)����,������͵�ˎ�y�꣬������Ļ��yƷ��ˎƷռ�����,�����_ 72%,����һ�_ʼ���Ͷ�λ���ձ�����˵�ˎ�y�꣬���Ą�(chu��ng)ʼ��������ǧ�~���L����һ�����Y�����֪����,��������,���ɱ�����Ҫ��ͨ�^�a�N�ի@�˚⣬��ӆ���_ʼ׃���r,����ُ�ɱ��͕���������,����Ȼ���Fӯ����

1987 ��,���ɱ����һ헸������e��춨�������ձ�ˎ�y��ĵ�λ,�����r���ձ��������]������,��һ�㲻���x��ȥˎ�y��,�������ɱ������ձ��t(y��)ˎ���x���߳��_���x����T��ğ����{��,������U����Ʒ��Ʒ� SKU,������߀�����˻��yƷԇ�õ����ɶȡ�������@һ��Ԅ�(chu��ng)��,�������ˬF�ڵ��ձ�ˎ�y���ΑB(t��i),��

���ɱ����������˵ĵط��䌍�����ĵ�䁡����Ķ�λ��,��һ������pŮ��,������ҪͲ��ܮa���ֿ����ĵ�䁡����ɱ�������֮��,�������˺ܶ���(chu��ng)�º�Ҏ(gu��)ģ�ϵĔU��,�����e�O̽���µ��ͺ��I(y��)�B(t��i)������ Beauty u �nj��T����Ů�Դ���ľ��µ�,��

�@���eһ������ɱ���Ĺ����,����ǰ��ˎ�y�꣬��Ʒһ�����F���N�ͺ��y��؛,�����Ǽ����ɱ���֮��,������ֱ�I�T��ͼ����̵Ď���Ǵ�ͨ�ģ���ʹ��������һ�wˎƷ�u����ȥ,��Ҳ���Ժ�ֱ�I�껥���{����,���ɱ���Ŀǰ�ѽ��B���� 4800 ���f�Ñ���ռ�������ձ��˿ڵ�һ��,������ 2018 ����ו��T���ѽ�ͻ���� 2500 �f���T,��

�D�����ڴ����ɱ��� CRM

�@Щ���T�䌍�����ɱ���Ĕ����졣���ψD���Կ����ɱ����� CRM ��߉,���������ѕ��T�M�����M�Ӽ����߅^(q��)����,��ᘌ��Ե����̓��ݻ��߲߄���ӷ����������ɱ���� 70% �ā���������ο͵��N���~�������Ї���ؕ�I�ģ����������͕��e�k���c��(ji��),������(ji��)�Ȍ��}���,��

�P��ˎ�y�꣬Ŀǰ���ձ������һ��څ�ݹ��R,����������+ˎ�y�ꡱ�п��ܳɞ��ձ�δ�������Ј�����K����,��

��������g�����ٵı����£��������ˎ�y�궨λԽ��Խ����,���ɂ��I(y��)�B(t��i)Ҳ�����_ʼ�����Y��,����������ձ��� Family Mart ����ُ���ü����� 20% �Ĺɷݣ��Ƴ���һ��(li��n)�ϘI(y��)�B(t��i),������ˎ�y���Ʒռ��,�����Ԍ����ɱ���Ŀ�罛�I��

���壩���ձ��������g��,�����Ї����̘I(y��)�C��

���������ձ����������g������,���������Ї�δ�� 20 ������İl(f��)չڅ��,��

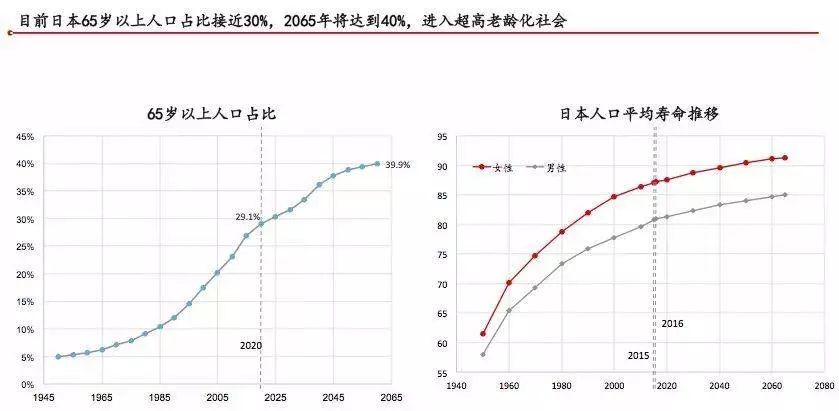

�D���ձ����g�˿ڰl(f��)չ

�҂��ȁ������ձ����g������r���� 65 �q�������g�˿ھ�,�����ψDڅ�ݿ�,��2020 ��ĕr�� 65 �q�����˿ڌ�ռ�� 29%���� 2065 ��r�@һ������������ 40%,����Ŀǰ�Ї������g�˿�ռ���� 15%,���� 90 ������ձ��ஔ��

�c��ͬ�r,��ƽ������Ҳ�S���r�g��׃��Խ��Խ��,�������ձ������y(t��ng)Ӌ���A�y��δ���ձ�Ů�Եĉ����� 90 �q����,������������һЩ,���� 80 �q���ҡ�߀��һ��ֵ��ע��Ĕ���,���� 2010 �������_ʼ,���ձ������˵����M�����ڳ��m(x��)���L��

����ͬ�����g���ӻ��ı����µ��Ї�,���ձ��ͳ���һ���ܺõĽ��b,���҂����������ձ��� 90 ����ԁ�,�������g�����ӻ��Ј�,������������Щ�̘I(y��)�C�����a������Щ���Tِ����

�D�����Ӹ��g�����̘I(y��)�C��

�D�����Ӹ��g���h(hu��n)���µğ��Tِ��

�ȿ������ӻ����ĽY��,�������߃r��Ʒ�����Ј���׃��,������@���r����ܕ�׃�������˹�ͬ���B(y��ng)һ�����ӣ���ô�@һ�����ӿ����M�Ŀ��g��׃����,��

�ٌ��������Ј�����,��

1. 65 �q�� 74 �q����Ⱥ�dz�������Ⱥ���䌍�ܶ�����Ȼ������Ϲ���,�����Ա�����Ӗ������,�������w���a����Ʒ����˥����Ʒ,������Ʒ,������һЩ Fitness Club ���ܕ����^��

2. �� 75 �q�� 84 �q��������,���������ѽ�����,���eϾ�r�g�ܶ࣬�������P����αP�������Y�a,������һЩ�B(y��ng)�ϵخa,������ Full Service ��꣬Game Center ���d��,��

3. ���� 85 �q����,�����������ɕr�g����������ӣ����@���r�������͕�����ȥֱ���Լ����������},������һЩ���������|���ķ���,�����籣ķ�C���ˣ�����Ĺ�ᶼ�DZ��^�õ��I��,��

�@���e�ɂ��ձ����g���Ј��İ���,��

��һ���� Muscle����һ�ҙC���˹�˾,���C���˷փɷN,��һ�N�Ǯa�I(y��)�C���ˣ�һ�N���տ��͙C����,���@�ҹ�˾���ľ����տ��͙C����,�����Ѓɂ��aƷ��һ���ǰ������ˏĴ��Ƅӵ�݆�ε�������,��һ�����Ԅ���й̎���b��,���ձ��տ��͙C���˵��Ј�Ҏ(gu��)ģ���@Щ��һֱ̎��ֱ�������Ġ�B(t��i),��

�ڶ����������������B(y��ng)�ϵخa,������һ������ 55 �q���������˵����Mُ��^(q��)������ Mall,���@һ�̈�����H���źܶ������� ������,������Ʒ�OӋ��Ҳ������˼,�����籭�Ӿ��п������@Щ����Ⱥ�w���p�r�������^�ģ��ߵ���һ�N���·��,��

ֵ��һ�����,���@Щ��˾����Q���� 90 ��������Ї�Ŀǰ���g�˿�ռ�������ஔ�� 90 ������ձ�,�����,���������ό��ձ����g�����о��������Ō����Ї����f,����ǰ�ǰl(f��)չ���g����һ�����m�ĕr�g�c,��

���⣬Ŀǰ���ձ����g���Ј�߀�LJ��@�����˵Ą�����Ʒ���մ����,�����@Щ����,���������Ї�Ҳ��Ҫ���M�㡣

�ǿ϶��������Ɇ�,���ձ�����������ܺ�,�����Ї������������ݺ��䌍���ܲ����^�õ�������������M��������������Ƿȱ,�����䌍�����p�ˌ����������M���D��֧�����Ї��ܳ�Ҋ,���ڄ������Ʒ�ͷ��յ����M��,���Ї������˵����M������Ȼ���^��

�D���������M������

�����һ���D�����Y���Ї����ձ�Ŀǰ�IJ��,����Ҫ�IJ���w�F���Ă����֣������ۘI(y��)�B(t��i),���³��Ј��I(y��)�B(t��i)�����ʽ�I(y��)�B(t��i)�����g�Ј�,���քe�����IJ����ǣ��̘I(y��)��������ۻ��A�Oʩ,����������Ϲ��������������v�Ĵ�(chu��ng)��������OӋ����,���Լ����I(y��)�����ͻ��A�Oʩˮƽ,��

ֻ�����ײ��������҂���֪��ȥ�ձ���ʲô,���Wʲô,��

���߽�B��Michael Fang�����I(y��)���ձ��絾���W���Wϵ,���F���ھ��|Ͷ�Y��,���L���Pע�Ї����ձ��Ĵ����M�I�����۞�����,�����ձ� Bridge Asia Foundation ؔ�F�ɆT�������ձ� J.P. Morgan,��Ұ��C���о���,��

*�������ߪ����^�c������������W����

���� �� WOW,��

WOW,����ý�w�I�N��ȷ�����_Ʊ����

ٝ��������[email protected]

👇�c���D����ُƱ👇

ԓ�Ñ��ь����J�C

ԓ�Ñ��ь����J�C  ��ͨ�^�����C�J�C

��ͨ�^�����C�J�C